غلاف الورقة

Last updated on: 07-06-2024 at 6 PM Aden Time

تسلّط هذه الورقة الضوء على القضية الملحة المتمثلة في تحديات السيولة التي تواجه البنوك اليمنية في ظل عدم الاستقرار السياسي المطول والتقلبات الاقتصادية والضعف المؤسسي.

أحمد باحكيم (مركز سوث24)

ملخص تنفيذي:

يواجه القطاع المصرفي اليمني حاليا تحديات سيولة حادة، والتي تفاقمت بسبب عدم الاستقرار الجيوسياسي وعدم اليقين الاقتصادي. تهدف هذه الورقة الشاملة إلى استكشاف الدور الحاسم للسيولة في الحفاظ على الاستقرار المالي وتسهيل النشاط الاقتصادي في اليمن، مع تسليط الضوء على آثاره الهامة.

اتسم المشهد الاقتصادي في اليمن بالاضطرابات السياسية المستمرة منذ عام 2014، مما أدى إلى قيود حادة على السيولة داخل نظامه المصرفي. وقد أدت هذه الأزمة المستمرة إلى تآكل ثقة المودعين بشكل كبير، مما أثر سلبا على أنشطة الإقراض وأعاق النمو الاقتصادي العام.

يكشف التحليل الشامل للتسلسل الزمني للأحداث عن تدهور تدريجي للسيولة في البنوك اليمنية. وقد أدى الصراع المتصاعد، وانخفاض الاستثمار الأجنبي، وانخفاض عائدات النفط مجتمعة إلى إجهاد احتياطيات السيولة في المؤسسات المالية. ونتيجة لذلك، تواجه البنوك تحديات كبيرة في تلبية عمليات سحب الودائع وتمويل عمليات الإقراض بشكل كاف.

إن تراجع الثقة في النظام المصرفي، نتيجة لتحديات السيولة هذه، له آثار بعيدة المدى على الاستقرار المالي العام في اليمن. وللتصدي بفعالية لتحديات السيولة التي تواجه القطاع المصرفي اليمني، يجب تعزيز الرقابة التنظيمية، مع التركيز بشكل خاص على مراقبة مخاطر السيولة.

تعتبر الاستثمارات الاستراتيجية في البنية التحتية المالية في اليمن ذات أهمية قصوى لتعزيز مرونة القطاع المصرفي. من خلال تنفيذ سياسات حكيمة، وإدارة المخاطر بجد، والقيام باستثمارات استراتيجية، يهدف النهج متعدد الأوجه المقترح في هذه الدراسة إلى حل تحديات السيولة التي يواجهها القطاع المصرفي اليمني.

تؤكد هذه الدراسة على الضرورة الملحة للغاية في حماية الاستقرار المالي في المشهد الاقتصادي المعقد في اليمن. ومن خلال التصدي لتحديات السيولة بشكل مباشر، يمكن لليمن أن يمهد الطريق لقطاع مصرفي أكثر استقرارا وازدهارا، مما يساهم في النمو الاقتصادي والاستقرار بشكل عام.

مقدمة:

تلعب السيولة ، كمفهوم أساسي في الخدمات المصرفية ، دورا محوريا في ضمان استقرار ووظائف المؤسسات المالية. تُعرف السيولة بأنها قدرة البنوك على تحويل الأصول إلى نقد بسهولة وكفاءة، وتدعم ثقة المودعين، وتسهل العمليات اليومية، وتمكن البنوك من الوفاء بالتزاماتها على الفور. لا يمكن المبالغة في أهمية إدارة السيولة، لا سيما في السياقات التي تتسم بعدم اليقين الاقتصادي وعدم الاستقرار الجيوسياسي.

تسلط هذه الورقة الضوء على تحديات السيولة التي تواجه البنوك اليمنية، وهو قطاع يعاني من أزمات متعددة الأوجه وسط الاضطرابات السياسية التي طال أمدها في البلاد والهشاشة الاقتصادية منذ عام 2014. إن مأزق السيولة الذي تواجهه البنوك اليمنية لا يهدد قدرتها التشغيلية فحسب، بل يعرض أيضا الاستقرار المالي الأوسع للبلاد للخطر، مما يؤدي إلى تفاقم المصاعب التي يتحملها المواطنون العاديون.

الهدف الأساسي من هذه الورقة هو دراسة شاملة للعوامل المساهمة في تحديات السيولة في البنوك اليمنية، وتحليل آثارها على العمليات المصرفية والاقتصاد الأوسع، واقتراح تدخلات سياسية قابلة للتطبيق لمعالجة هذه القضايا الملحة. من خلال تحديد تعقيدات القطاع المصرفي في اليمن والآثار المترتبة على قيود السيولة، تهدف هذه الدراسة إلى تزويد صانعي السياسات والمهنيين المصرفيين وأصحاب المصلحة برؤى قيمة وتوصيات قابلة للتنفيذ لتعزيز مرونة البنوك اليمنية والتخفيف من الآثار السلبية لأزمات السيولة.

وفي جوهرها، تسعى هذه الورقة إلى المساهمة في الفهم العلمي لديناميكيات السيولة في الأنظمة المصرفية الهشة وتقديم حلول عملية للتخفيف من تحديات السيولة وتعزيز المرونة المالية في اليمن.

تعريف وأهمية السيولة في القطاع المصرفي اليمني:

في سياق الخدمات المصرفية في اليمن، تشير السيولة إلى قدرة المؤسسات المالية على تحويل أصولها بسهولة إلى نقد أو ما يعادله، مما يضمن قدرتها على الوفاء بالالتزامات قصيرة الأجل وتلبية احتياجات العملاء بسرعة وكفاءة. نظرا للتحديات الاقتصادية والسياسية الفريدة التي تواجه اليمن، تكتسب إدارة السيولة أهمية متزايدة للبنوك العاملة داخل حدودها.

تحمل السيولة أهمية كبيرة للبنوك اليمنية لأنها بمثابة ركيزة أساسية للاستقرار المالي والمرونة التشغيلية. إن الحفاظ على احتياطيات كافية من السيولة أمر ضروري للبنوك لغرس الثقة بين المودعين والحفاظ على الاستقرار في النظام المالي. وتضمن القدرة على الوصول السريع إلى الأموال قدرة البنوك على الوفاء بالتزامات الدفع، والوفاء بطلبات السحب، وتحمّل الصدمات الخارجية، وبالتالي حماية ثقة المودعين ومنع أزمات السيولة.[1]

لذلك، تلعب السيولة دورا حيويا في تسهيل النشاط الاقتصادي ودعم النمو في اليمن. في بلد يتصارع مع العديد من التحديات الاجتماعية والاقتصادية، بما في ذلك الفقر والبطالة، لا غنى عن النظام المصرفي السائل لتوجيه الموارد بفعالية وتعزيز التنمية المستدامة.

تتأثر العلاقة بين السيولة والربحية في العمليات المصرفية اليمنية بعوامل مختلفة بما في ذلك ظروف السوق والمتطلبات التنظيمية وممارسات إدارة المخاطر. وفي حين أن الحفاظ على مستويات عالية من السيولة ينطوي على تكاليف مرتبطة بفرص الاستثمار الضائعة، فإنه يعمل أيضا على التخفيف من المخاطر المتعلقة بنقص التمويل والإعسار. لذلك، يجب على البنوك اليمنية تحقيق توازن دقيق بين تحسين مراكز السيولة لتلبية المعايير التنظيمية والاحتياجات التشغيلية، مع السعي أيضا وراء فرص تعزيز الربحية.[2]

العوامل المساهمة في تحديات السيولة في البنوك اليمنية:

أدت حالة الصراع المستمر، مقترنة بالنزوح الداخلي، والاضطرابات في التجارة والتبادل التجاري، إلى إجهاد النظام المالي للبلد بشدة. وقد أدى عدم اليقين المحيط بالحوكمة، إلى جانب الظروف الاقتصادية المتقلبة، إلى تقويض ثقة المستثمرين وإعاقة النشاط التجاري وزيادة المخاطر المالية. في مثل هذه البيئة، تواجه البنوك ضغوطا متزايدة على السيولة حيث يسعى المودعون إلى حماية أموالهم وسط حالة من عدم اليقين المتزايد، مما يؤدي إلى تفاقم ضغوط السيولة داخل القطاع المصرفي.[3]

ومن العوامل المهمة الأخرى التي تساهم في تحديات السيولة في البنوك اليمنية سوء إدارة الأموال والاستثمارات. تاريخيا، انخرطت بعض البنوك اليمنية في ممارسات إقراض غير حكيمة، وسوء تخصيص الموارد، واستثمارات المضاربة، مما أدى إلى تدهور جودة الأصول وقيود السيولة. وقد أدى ضعف أطر إدارة المخاطر، وعدم كفاية الرقابة، وأوجه القصور في الحوكمة إلى تفاقم هذه القضايا، مما أدى إلى تآكل احتياطيات السيولة لدى البنوك وتعريض استقرارها المالي للخطر. ونتيجة لذلك، كافحت البنوك اليمنية لتعبئة أموال كافية للوفاء بسحوبات الودائع والوفاء بالالتزامات المالية، مما أدى إلى تفاقم ضغوط السيولة داخل النظام المصرفي.[4]

كما واجهت البنوك اليمنية تحديات سيولة ناجمة عن تأثير التدابير الدولية على علاقات المراسلة المصرفية. أدى التدقيق التنظيمي المتزايد، ومتطلبات الامتثال، ومبادرات إزالة المخاطر من قبل المؤسسات المالية الدولية، إلى تقييد وصول البنوك اليمنية إلى الشبكات المالية العالمية والخدمات المصرفية. أدى إحجام البنوك الأجنبية عن الحفاظ على علاقاتها مع نظيراتها اليمنية بسبب المخاطر المتصورة المرتبطة بغسل الأموال وتمويل الإرهاب والامتثال للعقوبات إلى تقييد تدفق المعاملات عبر الحدود وانخفاض تدفقات السيولة إلى البنوك اليمنية. ونتيجة لذلك، تواجه البنوك اليمنية صعوبات في الوصول إلى السيولة بالعملات الأجنبية ومعالجة المعاملات الدولية، مما يؤدي إلى تفاقم ضغوط السيولة وإعاقة قدرتها على تلبية طلبات العملاء.

تشكل التحديات التنظيمية، بما في ذلك التغييرات التشريعية التي تؤثر على الممارسات المصرفية، عقبات إضافية أمام إدارة السيولة للبنوك اليمنية. في خضم الأطر التنظيمية المتطورة والتوقعات الإشرافية المتزايدة، يجب على البنوك اليمنية الالتزام بمتطلبات الامتثال، واعتماد الضوابط الداخلية، وتعزيز أطر إدارة المخاطر لتتماشى مع المعايير التنظيمية. ومع ذلك، فإن عدم اليقين التنظيمي، والتغييرات التشريعية المتكررة، والقيود المفروضة على القدرات داخل السلطات التنظيمية قد خلقت تحديات للبنوك في تفسير وتنفيذ المتطلبات التنظيمية بفعالية. وتزيد تكاليف الامتثال، والوفاء بالالتزامات، ومتطلبات كفاية رأس المال من ضغوط مراكز السيولة لدى البنوك، مما يحد من قدرتها على تخصيص الموارد بكفاءة والحفاظ على احتياطيات كافية من السيولة.[5]

تحليل الخط الزمني للأحداث التي قادت لأزمة السيولة:

تكشفت أزمة السيولة في البنوك اليمنية على مدى فترة طويلة، مع سلسلة من الأحداث المحورية التي أدت إلى تفاقم نقاط الضعف الموجودة مسبقا وبلغت ذروتها في نهاية المطاف في أزمة سيولة حادة:

2015: تصاعد الحرب الأهلية

شهد عام 2015 نقطة تحول مهمة بالنسبة لليمن، حيث تصاعدت الحرب الأهلية، وأغرقت البلاد في حالة من عدم الاستقرار السياسي المتزايد، والاضطراب الاقتصادي، والعنف على نطاق واسع. وأدى استمرار العنف والاضطراب السياسي إلى خلق بيئة من عدم اليقين العميق، وزعزعة ثقة المستثمرين، وتعطيل النشاط الاقتصادي. ونتيجة لذلك، واجهت البنوك اليمنية تحديات متزايدة في الحفاظ على السيولة.[6]

2016: التحويل الرسمي للبنك المركزي اليمني من صنعاء إلى عدن

في عام 2016، نقلت الحكومة اليمنية رسميا البنك المركزي اليمني من صنعاء إلى عدن. كانت هذه الخطوة تهدف إلى استعادة السيطرة على السياسة النقدية والمالية للبلاد. ومع ذلك، أدى تقسيم البنك المركزي إلى إنشاء نظام مصرفي مزدوج، مما أدى إلى تعقيد تنفيذ السياسة النقدية وتفاقم قضايا السيولة للبنوك العاملة تحت سلطات مختلفة. واتسمت الفترة الانتقالية بانعدام التنسيق، وعدم اتساق السياسات، وزيادة تآكل ثقة المودعين، مما أدى إلى تفاقم أزمة السيولة في القطاع المصرفي.[7]

2016-2019: استمرار الصراع والتدهور الاقتصادي

شهدت السنوات التي تلت عام 2015 صراعا مستمرا في اليمن، مما أدى إلى تفاقم الانكماش الاقتصادي وتعميق الأزمة الإنسانية في البلاد. وأدى الصراع الذي طال أمده إلى إعاقة النمو الاقتصادي، وتعطيل طرق التجارة، وتقويض ثقة المستثمرين، مما أدى إلى انكماش النشاط الاقتصادي وزيادة عدم اليقين المالي. ونتيجة لذلك، واجهت البنوك اليمنية تحديات متزايدة في السيولة، مع محدودية فرص الحصول على التمويل، وتقييد أنشطة الإقراض، وارتفاع المخاطر المالية.[8]

2020: تأثير جائحة كوفيد-19

أدى ظهور جائحة كوفيد-19 في عام 2020 إلى تفاقم تحديات السيولة في اليمن، قاد إلى إجهاد القطاع المصرفي الهش في البلاد. فرض الانكماش الاقتصادي الناجم عن الجائحة، إلى جانب زيادة عدم اليقين، ضغوطا إضافية على البنوك اليمنية، مما حد من قدرتها على تلبية طلبات العملاء والحفاظ على احتياطيات السيولة. ساهم إغلاق الشركات، وتعطل سلاسل التوريد، وفقدان الوظائف على نطاق واسع في تفاقم أزمة السيولة في البنوك اليمنية. أدت عمليات الإغلاق والقيود الناجمة عن الوباء والانكماش الاقتصادي الناتج عنها إلى زيادة عمليات السحب وزيادة تآكل أوضاع السيولة لدى البنوك.[9]

2022: هجمات الحوثيين على موانئ تصدير النفط

وللضغط على الحكومة الوطنية اليمنية، فرض الحوثيون حظرا على صادرات النفط من خلال مهاجمة الموانئ الرسمية في الجنوب في نوفمبر/تشرين الثاني 2022. هذه الاستراتيجية هي جزء من عملية أوسع تهدف إلى السيطرة على الموارد الاستخراجية في المناطق غير الخاضعة لسيطرة الحوثيين. وألحقت الهجمات أضرارا جسيمة بموانئ النفط الرئيسية، مما أدى إلى توقف صادرات النفط من مناطق الحكومة المعترف بها دوليا. تسبب هذا الاضطراب في صادرات النفط في تراجع كبير في تدفق الإيرادات الحيوية للحكومة، مما زاد من إجهاد وضع السيولة غير المستقر بالفعل في البنوك اليمنية.[10]

2024: إصدار البنك المركزي الذي يسيطر عليه الحوثيون عملة معدنية جديدة بقيمة 100 ريال يمني في صنعاء

في عام 2024، أصدر البنك المركزي الذي يسيطر عليه الحوثيون في صنعاء عملة معدنية جديدة بقيمة 100 ريال يمني، مما زاد من تعقيد المشهد المالي، حيث سلط الضوء على السلطات المتنافسة للبنكين المركزيين في صنعاء وعدن. أدى عدم التنسيق بين البنكين المركزيين إلى ارتباك وعدم استقرار في القطاع المصرفي. أدى هذا الإجراء إلى تعميق أزمة السيولة ، حيث زاد من عدم اليقين بين المودعين والشركات فيما يتعلق بقيمة ومقبولية العملة في أجزاء مختلفة من البلاد.[11]

2024: البنك المركزي في عدن يأمر بنقل مقر البنوك التجارية من صنعاء إلى عدن

ردا على العملة المعدنية من فئة 100 ريال التي أصدرها الحوثيون، أصدر البنك المركزي في عدن أمرا في 2 أبريل/نيسان، يأمر جميع البنوك التجارية وبنوك التمويل الأصغر بنقل مراكزها الرئيسية من صنعاء التي يسيطر عليها الحوثيون إلى عدن في غضون شهرين. انتقد البنك المركزي في عدن الحوثيين لإصدارهم عملة جديدة واستبدال الأوراق النقدية قصيرة العرض، محذرا من المساءلة عن أي تصعيد غير مسؤول وتعقيدات محتملة في المعاملات المالية. ومن المحتمل أن يؤدي هذا التوجيه، الذي يهدف إلى توحيد القطاع المصرفي تحت سيطرة الحكومة المعترف بها دوليا، إلى تفاقم أزمة السيولة.[12]

تحليل البيانات:

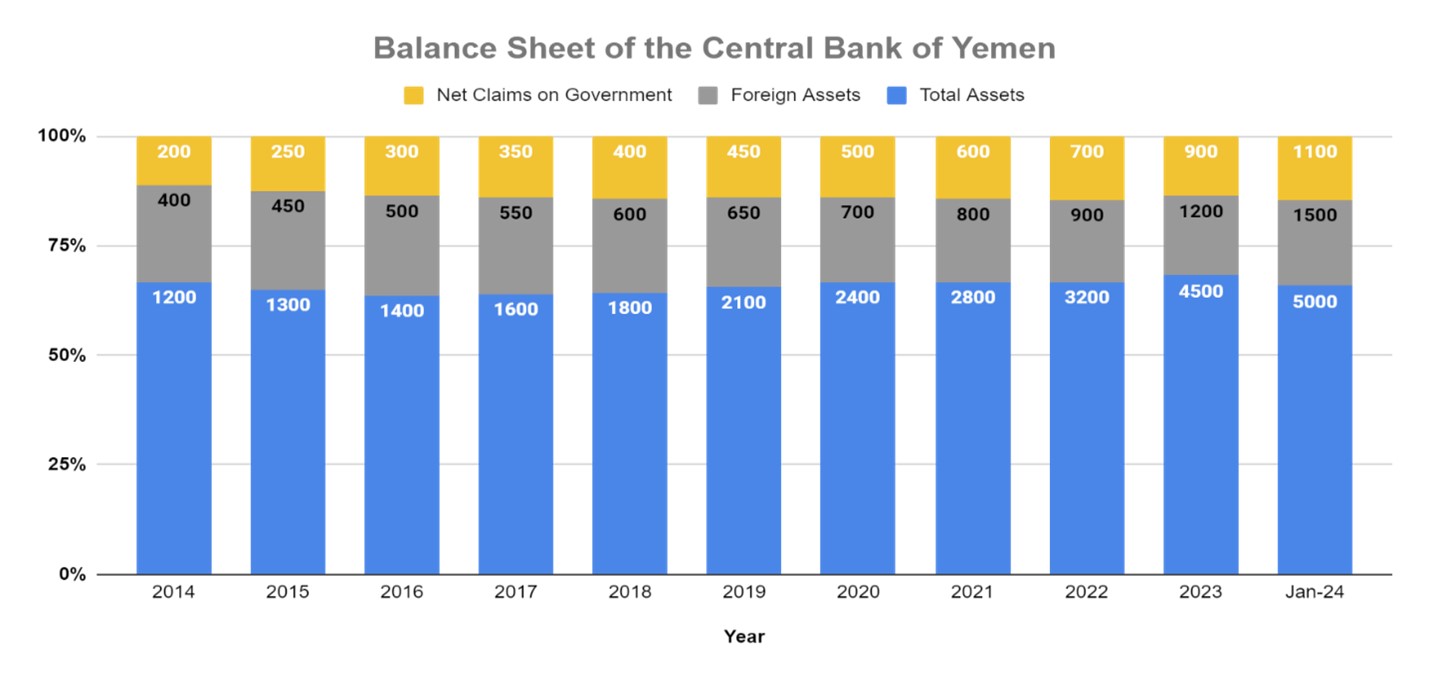

توفر الميزانية العمومية للبنك المركزي اليمني عدسة حاسمة يمكن من خلالها دراسة العوامل التي تساهم في أزمة السيولة المستمرة في البنوك اليمنية. سيوضح هذا التحليل الجوانب الرئيسية للميزانية العمومية وآثارها المحتملة.[13]

شكل 1 - بواسطة: مركز سوث24

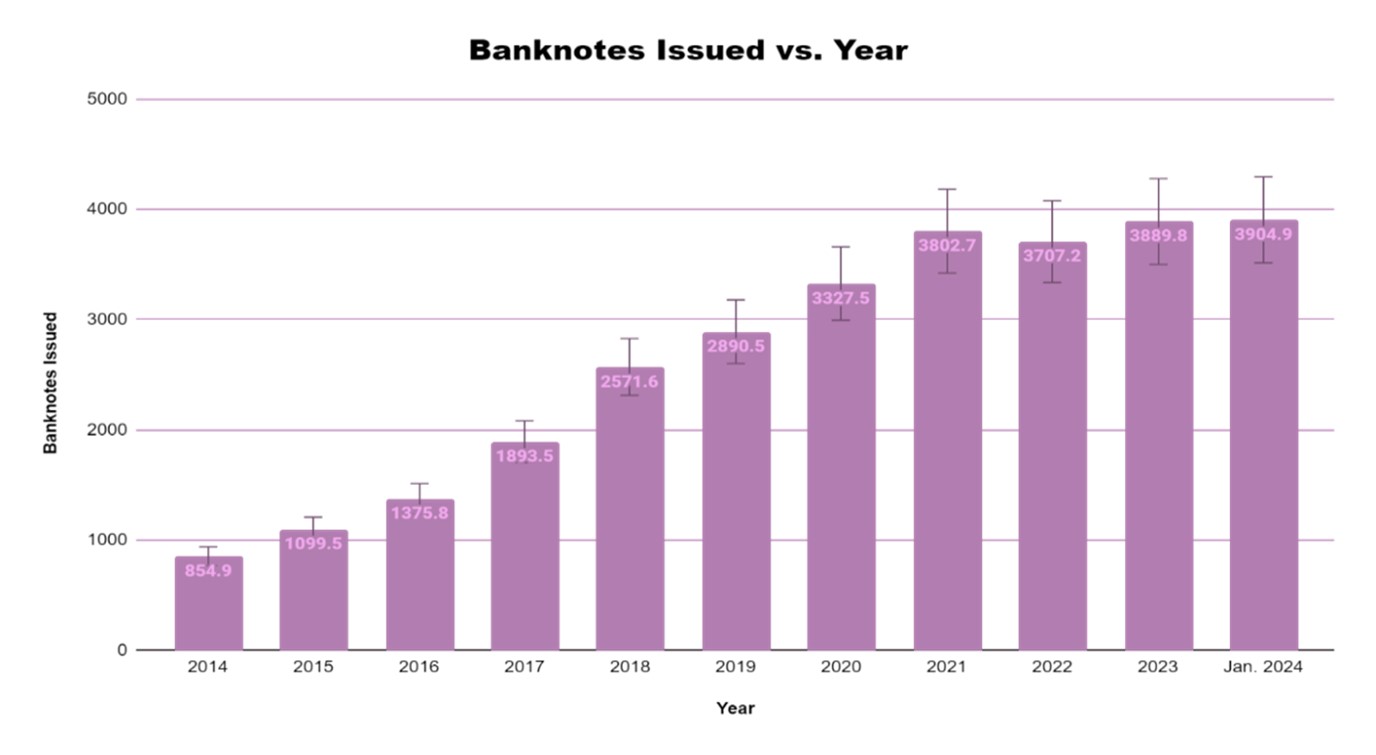

الأصول والمطلوبات الأجنبية: يشير الانخفاض الكبير في الأصول الأجنبية لليمن من عام 2014 إلى عام 2016 إلى تضاؤل احتياطيات العملات الأجنبية. ويمكن أن يعزى ذلك إلى هروب رأس المال أو انخفاض حصائل النقد الأجنبي. وقد يعكس الارتفاع اللاحق في الأصول الأجنبية اعتبارا من عام 2020 فصاعدا المساعدات الخارجية أو الاقتراض للتعويض عن النضوب السابق. ومع ذلك، فإن هذا لا يترجم بالضرورة إلى تحسن السيولة داخل النظام المصرفي. وعلى العكس من ذلك، تشير الزيادة الكبيرة في الالتزامات الأجنبية منذ عام 2017 فصاعدا إلى أن اليمن قد تحمل ديونا خارجية كبيرة، والتي يمكن أن تخفف من مشاكل السيولة قصيرة الأجل ولكنها تثقل كاهل البلاد بالتزامات سداد طويلة الأجل.

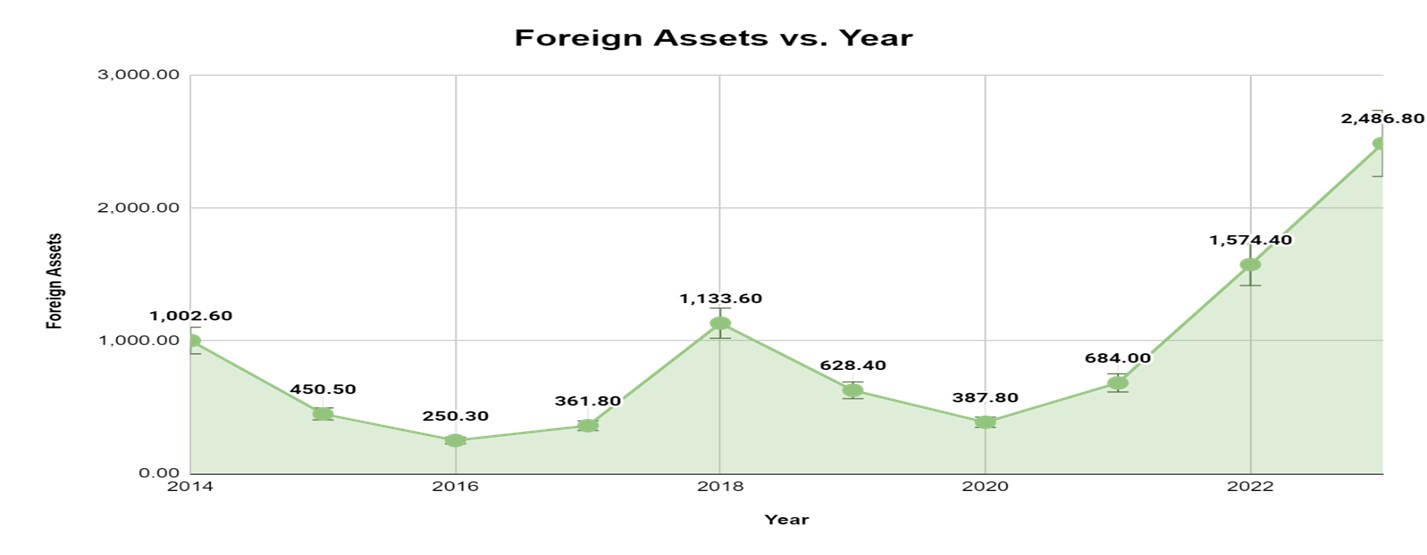

شكل 2 - بواسطة: مركز سوث24

القروض والسلفيات: تشير الزيادة المطردة في القروض والسلفيات، وخاصة تلك الموجهة للحكومة، إلى نية البنك المركزي اليمني لتحفيز الاقتصاد من خلال زيادة توافر الائتمان. ومع ذلك، يمكن أن تكون هذه الاستراتيجية محفوفة بالمخاطر. قد لا يتم استخدام القروض بشكل منتج ، أو قد تنشأ مخاوف بشأن قدرة الحكومة على السداد. ويمكن أن يؤدي الإفراط في الاقتراض الحكومي إلى مزاحمة الإقراض للقطاع الخاص، مما يزيد من إعاقة النشاط الاقتصادي.

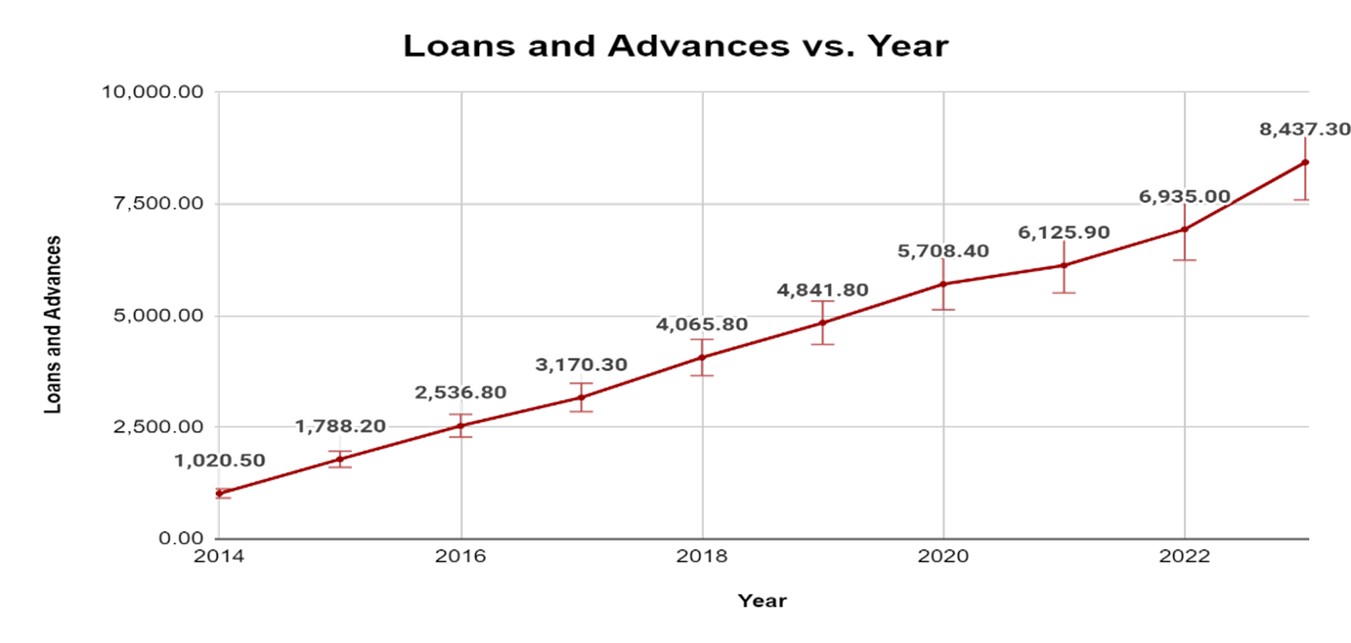

شكل 3 - بواسطة: مركز سوث24

الأوراق النقدية الصادرة: يعكس ارتفاع الأوراق النقدية الصادرة زيادة في المعروض النقدي، مما قد يكون محاولة من البنك المركزي اليمني لمعالجة نقص السيولة. ومع ذلك، فإن طباعة النقود دون معالجة الأسباب الكامنة وراء الأزمة (على سبيل المثال، ثقة المودعين، وعدم الاستقرار السياسي) يمكن أن يؤدي إلى التضخم ويزيد من تآكل قيمة الريال اليمني.

شكل 4 - بواسطة: مركز سوث24

الآثار العامة: تعكس الميزانية العمومية للبنك المركزي اليمني جهوده للتغلب على التحدي المعقد المتمثل في الحفاظ على السيولة أثناء الأزمة. ومع ذلك ، قد يكون لبعض التدابير عواقب غير مقصودة:

· يمكن أن تساهم زيادة الاقتراض الحكومي وطباعة النقود في التضخم.

· ويؤدي الاعتماد على الاقتراض الخارجي إلى أعباء ديون طويلة الأجل.

· ولا تكشف البيانات عن مدى فعالية ترجمة هذه التدابير إلى زيادة الإقراض للقطاع الخاص، وهو أمر بالغ الأهمية للانتعاش الاقتصادي.

عواقب الأزمة:

أدت أزمة السيولة في البنوك اليمنية إلى عواقب بعيدة المدى، مما أثر بشكل عميق على العمليات المصرفية، وتآكل ثقة العملاء، وتفاقم التحديات داخل الاقتصاد الأوسع:

1. العمليات المصرفية:

· واجهت البنوك اليمنية تحديات كبيرة في الحفاظ على احتياطيات كافية من السيولة، مما حد من قدرتها على تلبية المتطلبات التنظيمية وإدارة المخاطر المالية بفعالية. وقد أجبرت ندرة الأصول السائلة البنوك على الحد من أنشطة الإقراض، مما حد من فرص الحصول على الائتمان للشركات والأفراد وخنق النمو الاقتصادي.

· ومع اشتداد قيود السيولة، واجهت البنوك اليمنية صعوبات في الوصول إلى مصادر التمويل الخارجية، مما أدى إلى تفاقم مشاكل السيولة لديها. وقد أعاقت محدودية توافر خيارات التمويل قدرة البنوك على دعم عمليات الإقراض، مما أعاق الجهود الرامية إلى تحفيز النشاط الاقتصادي والاستثمار.

· أجبرت أزمة السيولة البنوك اليمنية على الاعتماد بشكل متزايد على دعم البنك المركزي لتعزيز أوضاع السيولة لديها والتخفيف من عدم الاستقرار المالي. ومع ذلك، فإن الاعتماد المطول على تدخلات البنك المركزي قد يجهد موارد البنك المركزي ويقوض قدرته على إدارة السياسة النقدية بفعالية وتحقيق الاستقرار في القطاع المصرفي.

2. ثقة العميل:

· أدت أزمة السيولة إلى تآكل ثقة المودعين في البنوك اليمنية، مما أدى إلى موجة من هروب الودائع والسحوبات حيث يسعى الأفراد إلى حماية مدخراتهم من المخاطر المتصورة المرتبطة بالنظام المصرفي. وأدى فقدان الثقة في القطاع المصرفي إلى تفاقم ضغوط السيولة.[14]

· وقد ساهم هروب الودائع وزيادة قلق المودعين في تقويض الاستقرار العام للنظام المالي. ويشكل تآكل ثقة العملاء تحديات كبيرة أمام استعادة الثقة في البنوك اليمنية وتنشيط القطاع المصرفي.[15]

3. اقتصاد:

· أعاقت أزمة السيولة الجهود الرامية إلى تحفيز الانتعاش الاقتصادي وإعادة بناء الاقتصاد اليمني الهش، مما أعاق النشاط التجاري، وقيد الاستثمار، وفاقم التحديات الاجتماعية والاقتصادية. وقد أدت ندرة الائتمان إلى خنق روح المبادرة والابتكار، مما حد من فرص خلق فرص العمل وأدى إلى إدامة الفقر والبطالة.

· وقد أعاقت محدودية توافر الائتمان وصول الأسر إلى الخدمات المالية الأساسية، مما حد من قدرتها على الاستثمار في التعليم والرعاية الصحية وغيرها من الاحتياجات الحيوية، مما زاد من تفاقم الأزمة الإنسانية التي تجتاح البلاد.

أثر تحدي السيولة في البنوك اليمنية:

1. أثرت تحديات السيولة التي تواجه البنوك اليمنية تأثيرا عميقا على المودعين وثقتهم في النظام المصرفي، وتجلى ذلك بعدة طرق:

· أدت المخاوف المتزايدة بشأن السيولة وتدهور الثقة إلى هروب الودائع وزيادة عمليات السحب حيث يسعى المودعون إلى حماية أموالهم من المخاطر المتصورة. وقد أدى هذا التدفق إلى مزيد من تآكل قدرة البنوك على تلبية طلبات العملاء والحفاظ على الاستقرار المالي.

· أدت تحديات السيولة المستمرة إلى تآكل ثقة المودعين في البنوك اليمنية، مما قوض أساس النظام المصرفي وزاد من المخاوف بشأن سلامة واستقرار القطاع المالي.

· وقد أدى تراجع ثقة المودعين وتزايد حالة عدم اليقين المحيطة بالقطاع المصرفي إلى إضعاف جهود تعبئة الودائع، مما قيد وصول البنوك إلى مصادر تمويل مستقرة وأدى إلى تفاقم نقص السيولة. إن إحجام المودعين عن تكليف مدخراتهم إلى البنوك اليمنية يزيد من تعقيد الجهود المبذولة لمواجهة تحديات السيولة واستعادة الاستقرار في النظام المالي.[16]

2. فرض تحدي السيولة الذي تواجهه البنوك اليمنية قيودا كبيرة على أنشطة الإقراض وأعاق الجهود الرامية إلى تعزيز النمو الاقتصادي، مما أدى إلى:

· وقد أدت ندرة السيولة وتزايد النفور من المخاطرة بين البنوك إلى تقييد توافر الائتمان، مما حد من قدرة الشركات ورجال الأعمال والأفراد على الحصول على التمويل. ويؤدي انخفاض توافر الائتمان إلى خنق الاستثمار، وإعاقة ريادة الأعمال، وإعاقة جهود التنويع الاقتصادي والتوسع.

· تعوق ندرة الائتمان والقدرة المحدودة على الإقراض مبادرات الاستثمار، وتحد من المشاريع المعززة للإنتاجية، وتقيد آفاق التنمية الاقتصادية. إن عدم قدرة الشركات على الوصول إلى التمويل اللازم لتوسيع العمليات وتحديث التكنولوجيا والابتكار يخنق الإنتاجية والنمو ويقوض الاستدامة الاقتصادية على المدى الطويل.

· يؤثر انخفاض فرص الحصول على الائتمان وضعف ثقة المستهلك على أنماط إنفاق الأسر المعيشية، مما يقيد مستويات الاستهلاك ويضعف الطلب الكلي. يؤدي انخفاض الإنفاق الاستهلاكي إلى تفاقم الركود الاقتصادي، وإطالة أمد ظروف الركود، وتفاقم المصاعب الاجتماعية والاقتصادية في جميع أنحاء اليمن.

3. تشكل تحديات السيولة التي تواجه البنوك اليمنية مخاطر كبيرة تتمثل في عدم الاستقرار المالي والعدوى النظامية، والتي تتميز بما يلي:

· ارتفاع المخاطر النظامية: يؤدي نقص السيولة المطول وتزايد عدم اليقين داخل القطاع المصرفي اليمني إلى رفع مستويات المخاطر النظامية، مما يزيد من احتمال انتشار الضائقة المالية وآثار العدوى عبر النظام المالي. ويؤدي الترابط بين البنوك والنظام البيئي المالي الأوسع نطاقا إلى تضخيم احتمال حدوث اضطرابات نظامية وديناميكيات العدوى في جميع أنحاء الاقتصاد.[17]

· تضخيم مواطن الضعف: تؤدي تحديات السيولة المستمرة إلى تفاقم مواطن الضعف داخل القطاع المصرفي في اليمن، مما يضخم تأثير الصدمات السلبية ومواطن الضعف على المؤسسات المالية واستقرارها. ويؤدي تراكم المخاطر الناجمة عن نقص السيولة، وسحب المودعين، وضعف جودة الأصول إلى زيادة هشاشة النظام المالي.[18]

· الآثار غير المباشرة: يمكن أن تؤدي أزمات السيولة في البنوك اليمنية إلى آثار غير مباشرة، مما ينقل الضائقة المالية ومخاطر العدوى إلى قطاعات الاقتصاد الأخرى ويؤدي إلى تفاقم اختلالات الاقتصاد الكلي الأوسع نطاقا. ويمكن أن يؤدي انتقال عدم الاستقرار المالي إلى تعطيل النشاط الاقتصادي، وتقويض ثقة المستثمرين، وتفاقم التوترات الاجتماعية والسياسية القائمة.

الاستجابات والتوصيات المتعلقة بالسياسات:

1. تقييم استجابات السياسات السابقة: حققت استجابات السياسات السابقة لمعالجة تحديات السيولة في البنوك اليمنية نجاحا محدودا في التخفيف من مواطن الضعف الأساسية وحماية الاستقرار المالي. وتشمل الملاحظات الرئيسية ما يلي:

· تدخل البنك المركزي اليمني لتوفير دعم السيولة للبنوك، بما في ذلك من خلال تسهيلات التمويل الطارئة وضخ السيولة. ومع ذلك، لم تكن هذه التدابير كافية لمعالجة النقص النظامي في السيولة واستعادة ثقة المودعين، مما يعكس نقاط الضعف الهيكلية في القطاع المصرفي وعدم استقرار الاقتصاد الكلي على نطاق أوسع.

· تم تنفيذ التدخلات التنظيمية، مثل متطلبات كفاية رأس المال وتفويضات نسبة السيولة، لتعزيز مرونة البنوك وممارسات إدارة المخاطر. ومع ذلك، كانت آليات الإنفاذ ضعيفة، ولا يزال الامتثال للمعايير التنظيمية غير كاف، مما يحد من فعالية هذه التدابير في تعزيز الاستقرار المالي والتخفيف من مخاطر السيولة.

· قدمت المنظمات الدولية والوكالات المانحة المساعدة الفنية ودعم بناء القدرات لتعزيز البنية التحتية المالية والإطار التنظيمي في اليمن. وفي حين أسهمت هذه الجهود في إدخال تحسينات تدريجية على الرقابة التنظيمية والإشراف المصرفي، فإن تأثيرها كان مقيدا بسبب عدم الاستقرار السياسي المستمر والقيود المفروضة على الموارد.

2. توصيات السياسات لتعزيز الصمود والتخفيف من الأزمات المستقبلية: في ضوء تحديات السيولة المستمرة التي تواجه البنوك اليمنية، يوصى بالتالي لتعزيز المرونة والتخفيف من الأزمات المستقبلية:

· تعزيز الرقابة التنظيمية وآليات الإنفاذ لضمان الامتثال للوائح الاحترازية، بما في ذلك متطلبات كفاية رأس المال، ومعايير إدارة السيولة، والإشراف القائم على المخاطر. وسيساعد تعزيز الأطر التنظيمية على التخفيف من مخاطر السيولة، وتعزيز حماية المودعين، وتعزيز الاستقرار المالي.

· تعزيز الممارسات السليمة لإدارة المخاطر، بما في ذلك تقييم مخاطر السيولة، واختبار الضغط، والتخطيط للطوارئ، لتعزيز قدرة البنوك على تحديد وقياس وإدارة مخاطر السيولة بشكل فعال. تنفيذ أطر قوية لإدارة المخاطر للتخفيف من نقاط الضعف وبناء القدرة على الصمود ضد الصدمات الخارجية والاضطرابات الداخلية.

· تعزيز معايير حوكمة الشركات والشفافية ومتطلبات الإفصاح لتعزيز المساءلة وتعزيز ثقة المستثمرين وتعزيز انضباط السوق. وسيؤدي تعزيز ممارسات الحوكمة إلى تحسين حوكمة المخاطر والضوابط الداخلية وعمليات صنع القرار، مما يقلل من احتمال حدوث أزمات السيولة والضائقة المالية.

· الاستثمار في تحديث البنية التحتية المالية، بما في ذلك أنظمة الدفع، وآليات المقاصة والتسوية، ونظم المعلومات الائتمانية، لتعزيز كفاءة الخدمات المالية وموثوقيتها وإمكانية الوصول إليها. ومن شأن تحديث البنية التحتية المالية أن يسهل إدارة السيولة، ويحسن الوساطة المالية، ويعزز النمو الاقتصادي الشامل.

· بناء القدرات المؤسسية والموارد البشرية في الرقابة المصرفية والتنظيم والإدارة المالية لتعزيز فعالية السلطات الرقابية وتعزيز ثقافة الامتثال داخل البنوك. الاستثمار في برامج التدريب والمساعدة الفنية ومبادرات تبادل المعرفة لبناء الخبرات وتعزيز القدرات التنظيمية في إدارة مخاطر السيولة بفعالية.

3. أهمية الإصلاحات التنظيمية وممارسات إدارة المخاطر ومبادرات بناء القدرات: تعد الإصلاحات التنظيمية وممارسات إدارة المخاطر ومبادرات بناء القدرات مكونات أساسية لاستراتيجية شاملة لتعزيز مرونة البنوك اليمنية والتخفيف من أزمات السيولة المستقبلية. وتؤدي هذه المبادرات دورا حاسما في:

· تعزز الإصلاحات التنظيمية الفعالة وممارسات إدارة المخاطر صلابة القطاع المصرفي، وتحد من المخاطر النظامية، وتعزز الاستقرار المالي. كما تعزز الرقابة التنظيمية ومبادرات بناء القدرات فعالية السلطات التنظيمية في حماية الاستقرار المالي والتخفيف من مخاطر السيولة.

· تعزز هياكل الحوكمة الشفافة، والممارسات القوية لإدارة المخاطر، والرقابة التنظيمية الفعالة ثقة المستثمرين ومصداقية السوق، وبالتالي تعزيز الشمول المالي، وتعزيز ثقة المستثمرين، وجذب الاستثمار الأجنبي. كما أن تعزيز أطر الحوكمة وإدارة المخاطر يعزز حماية المودعين، ويقلل من عدم تناسق المعلومات، ويعزز انضباط السوق، ويعزز ثقة المستثمرين ومرونة السوق.

· وتسهم الإصلاحات التنظيمية السليمة، والممارسات الفعالة لإدارة المخاطر، ومبادرات بناء القدرات في تطوير نظام مالي مرن يعمل بشكل جيد. إن تعزيز البنية التحتية المالية، وتعزيز معايير الحوكمة، وتشجيع الامتثال التنظيمي يخلق بيئة مواتية للتنويع الاقتصادي، وتعبئة الاستثمار، وريادة الأعمال، مما يدفع التنمية الاقتصادية على المدى الطويل، وبالتالي يساعد في جهود الحد من الفقر في اليمن.

مقارنة تحليلية:

1. تحديات السيولة في المصارف اليمنية مقابل المصارف اللبنانية:

· البنوك اليمنية: تنبع تحديات السيولة التي تواجهها البنوك اليمنية من عدم الاستقرار السياسي المطول والتقلبات الاقتصادية والضعف المؤسسي الذي تفاقم بسبب الصراع الأهلي المستمر منذ عام 2014. وقد أدت هذه التحديات إلى أزمة سيولة حادة، وقيود على أنشطة الإقراض، وعمليات سحب المودعين، مما قوض الاستقرار المالي والمرونة الاقتصادية.[19]

· المصارف اللبنانية: واجهت المصارف اللبنانية تحديات سيولة مماثلة، مدفوعة بمجموعة من العوامل المحلية والخارجية، بما في ذلك الأزمة المالية المتفاقمة، وانخفاض قيمة العملة، وهروب رؤوس الأموال، والتخلف عن سداد الديون السيادية. أدى تعرض القطاع المصرفي اللبناني للديون السيادية، إلى جانب عدم كفاية ممارسات إدارة المخاطر والرقابة التنظيمية، إلى زيادة مخاطر السيولة ونقاط الضعف النظامية، مما ساهم في مخاوف المودعين وعدم الاستقرار المالي.[20]

2. الدروس المستفادة وأفضل الممارسات من التجارب الدولية:

· تؤكد أفضل الممارسات الدولية على أهمية وجود أطر تنظيمية قوية، بما في ذلك متطلبات كفاية رأس المال الصارمة، ومعايير إدارة السيولة، والإشراف القائم على المخاطر، لتعزيز مرونة الأنظمة المصرفية والتخفيف من مخاطر السيولة بشكل فعال.

· تلعب اللوائح الاحترازية، مثل نسب تغطية السيولة (LCR) ونسب صافي التمويل المستقر (NSFR)، دورا حاسما في تعزيز ممارسات إدارة مخاطر السيولة السليمة، وضمان احتفاظ البنوك باحتياطيات سيولة كافية لتحمل الصدمات والاضطرابات المعاكسة.[21]

· تعد الأدوات الفعالة لإدارة الأزمات، بما في ذلك تسهيلات الملاذ الأخير للمقرض، ومساعدات السيولة الطارئة، وأطر الحل، ضرورية للبنوك المركزية للتدخل بسرعة وبشكل حاسم أثناء أزمات السيولة لتحقيق الاستقرار في الأسواق المالية، واستعادة ثقة المودعين، وحماية الاستقرار المالي.[22]

· إن تعزيز الشفافية ومتطلبات الإفصاح يعزز انضباط السوق، ويعزز ثقة المستثمرين، ويخفف من عدم تناسق المعلومات، مما يمكن أصحاب المصلحة من اتخاذ قرارات مستنيرة ومراقبة الصحة المالية للبنوك بشكل فعال.

3. انطباق النماذج الأجنبية على السياق اليمني:

· في حين أن الدروس المستفادة من التجارب الدولية توفر رؤى وإرشادات قيمة، فإن قابلية تطبيق النماذج الأجنبية على السياق اليمني تتطلب دراسة متأنية للمشهد الاجتماعي والاقتصادي والمؤسسي والتنظيمي الفريد للبلاد.

· يجب تكييف النماذج الأجنبية ومواءمتها لتتماشى مع التحديات المحددة في اليمن، والقدرات المؤسسية، والبيئة التنظيمية. ومن الضروري تصميم الإصلاحات التنظيمية، وممارسات إدارة المخاطر، ومبادرات بناء القدرات لمعالجة مواطن الضعف النظامية في اليمن وتعزيز الاستقرار المالي.

· إن تعزيز القدرات المؤسسية، وتعزيز آليات الإنفاذ التنظيمية، وبناء رأس المال البشري هي شروط أساسية لتنفيذ النماذج والإصلاحات الأجنبية بفعالية في اليمن. يعد الاستثمار في برامج التدريب والمساعدة الفنية ومبادرات تبادل المعرفة أمرا بالغ الأهمية لبناء الخبرات والقدرات التنظيمية في إدارة مخاطر السيولة وتعزيز المرونة المالية.

· نظرا لتعقيد وحجم تحديات السيولة في اليمن، فمن المستحسن اتباع نهج تدريجي لتنفيذ النماذج والإصلاحات الأجنبية. وتسمح الإصلاحات التدريجية، المصحوبة بآليات قوية للرصد والتقييم، باعتماد أفضل الممارسات وتكييفها تدريجيا مع تقليل الاضطرابات والمخاطر المحتملة إلى أدنى حد.[23]

استنتاج:

باختصار، تسلط هذه الورقة الضوء على القضية الملحة المتمثلة في تحديات السيولة التي تواجه البنوك اليمنية وسط عدم الاستقرار السياسي المطول والتقلبات الاقتصادية والضعف المؤسسي. ومن خلال تحليل شامل للعوامل التي ساهمت في أزمة السيولة، والتسلسل الزمني للأحداث التي أدت إلى تصاعدها، وتأثيراتها العميقة على العمليات المصرفية، وثقة العملاء، والاقتصاد الأوسع، ظهرت العديد من النتائج والرؤى الرئيسية.

أولا، من الواضح أن أزمة السيولة في البنوك اليمنية قد تفاقمت بسبب مجموعة من العوامل المحلية والخارجية، بما في ذلك الاضطرابات السياسية، والاضطراب الاقتصادي، وسوء إدارة الأموال، والتحديات التنظيمية. وقد قوضت هذه العوامل ثقة المودعين، وقيدت أنشطة الإقراض، وفرضت مخاطر كبيرة على الاستقرار المالي والنمو الاقتصادي.

ثانيا، تؤكد الورقة على الأهمية الحاسمة لمعالجة تحديات السيولة من أجل استقرار ونمو البنوك اليمنية. يعد تعزيز ممارسات إدارة السيولة، وتعزيز الأطر التنظيمية، وبناء القدرات المؤسسية أمورا أساسية لحماية الاستقرار المالي في القطاع المصرفي في اليمن.

وعلاوة على ذلك، تسلط الورقة الضوء على عدة سبل للبحث المستقبلي وتطوير السياسات في هذا المجال. إن استكشاف آليات تمويل بديلة، وتعزيز الشمول المالي، وتعزيز التعاون والمساعدة الدوليين هي سبل محتملة لمواجهة تحديات السيولة وتعزيز التنمية المستدامة في القطاع المصرفي في اليمن.

تعد معالجة تحديات السيولة أمرا بالغ الأهمية لضمان استقرار ونمو البنوك اليمنية. ومن خلال تنفيذ إصلاحات السياسات المستهدفة، وتعزيز الرقابة التنظيمية، وبناء القدرات المؤسسية، يمكن لليمن التغلب على أزمة السيولة وتمهيد الطريق لقطاع مصرفي أكثر مرونة وازدهارا في المستقبل.

أحمد باحكيم

خبير وباحث في مجال الطاقة في مركز سوث24 للأخبار والدراسات

مراجع:

[1] "رأس المال المصرفي واستقرار البنوك: الدور الوسيط للسيولة ..." tandfonline.com

[2] "إدارة السيولة والربحية في البنوك التجارية". 10 مارس 2019, link.springer.com

[3] "على الرغم من التحديات المستمرة ، تظهر أطراف النزاع اليمني ...". الأمم المتحدة، press.un.org

Previous article

Next article